Assurance de prêt immobilier : faire des économies quand on est déjà propriétaire

La durée moyenne de remboursement d’un crédit immobilier est d’environ 20 ans (1) : une longue période durant laquelle beaucoup de choses peuvent changer. Parmi elles, des évolutions qui participent parfois à faire baisser le coût de votre assurance de prêt. Une bonne raison pour la renégocier en cours de crédit immobilier !

Propriétaires en cours de crédit immobilier : les autres guides qui vont vous intéresser

Renégocier son assurance de prêt immobilier pour faire baisser son prix : une opportunité à saisir

Comment bien comparer des offres d'assurance de prêt ?

Résiliation de l’assurance emprunteur à tout moment : quelles démarches, dans quels délais ?

Comment rédiger une lettre de résiliation pour son assurance de prêt immobilier ?

Zoom sur le remboursement anticipé d'un crédit immobilier : que devient l’assurance de prêt ?

Faire des économies sur votre assurance de prêt : une opportunité à ne pas laisser passer si vous êtes déjà propriétaire

Vous remboursez votre crédit immobilier depuis déjà quelques années ? Un certain nombre de circonstances peuvent vous amener à faire des économies, parfois conséquentes, en matière d’assurance de prêt. Notre simulateur est à votre disposition pour vous permettre de vous faire une idée !

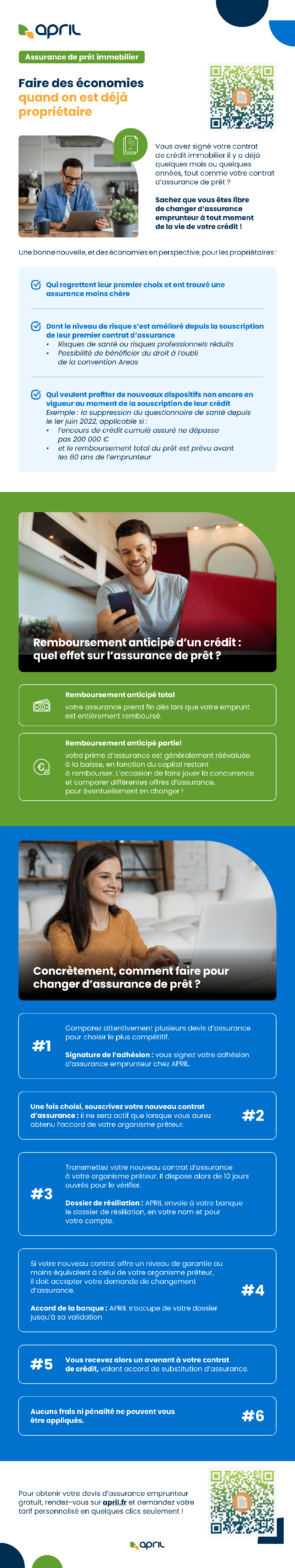

Parallèlement à la signature de votre crédit, vous avez en effet souscrit une assurance pour garantir le bon remboursement de votre emprunt en cas de survenue de certains risques : votre décès et votre perte totale et irréversible d’autonomie (garanties de base de l’assurance de prêt), votre invalidité, votre incapacité etc. selon les garanties de votre contrat. Mais savez-vous que votre contrat d’assurance ne vous engage pas définitivement, et que vous pouvez en changer à tout moment, le nombre de fois que vous le souhaitez, au cours de votre crédit ?

Une bonne nouvelle pour les propriétaires :

qui regrettent de s’être précipités au moment de l’obtention de leur crédit immobilier, en souscrivant celle proposée par leur organisme prêteur, et constatent qu’ils pourraient aujourd’hui profiter d’une assurance de prêt moins chère et/ou plus protectrice grâce à la substitution (changement) d’assurance emprunteur ;

dont le niveau de risque, par exemple en matière de santé ou de métier, s’est amélioré depuis la souscription de leur premier contrat d’assurance : en changeant d’assureur, ils peuvent alors avoir l’opportunité de bénéficier d’un nouveau tarif d’assurance de prêt moins cher, ajusté à leur nouveau profil de risque (voire bénéficier du droit à l’oubli en matière d’antécédents cancéreux ou hépatiques si, en cours de crédit immobilier, ils réunissent les différentes conditions du dispositif) ;

qui souhaitent pouvoir profiter de nouvelles mesures légales qui n’étaient pas encore en vigueur au moment de la souscription de leur crédit : par exemple la suppression du questionnaire de santé, en vigueur depuis le 1er juin 2022, dès lors que l’encours cumulé des crédits cumulé assurés ne dépasse pas 200 000 € et que le remboursement total du prêt est prévu avant les 60 ans de l’emprunteur. En changeant d’assurance aujourd’hui, vous bénéficiez automatiquement de cette nouvelle mesure, qui peut vous permettre d’éviter des surprimes liées à certains antécédents ou problèmes de santé, avec d’importantes économies potentielles à la clé !

Zoom sur le remboursement anticipé de crédit immobilier : quel effet sur le coût de votre assurance de prêt ?

En cas de remboursement anticipé total de votre crédit, il n’a plus lieu d’être assuré ! Votre contrat d’assurance prend donc fin lui aussi : vous faites donc des économies sur les cotisations d’assurance emprunteur que vous n’avez plus à régler.

Idem en cas de remboursement anticipé partiel : votre prime d’assurance est réévaluée en fonction du capital restant à rembourser. Profitez d’ailleurs de cette occasion pour faire jouer la concurrence et comparer différentes offres d’assurance, pour éventuellement en changer !

> Attention toutefois à bien prendre en compte dans votre calcul les pénalités financières, ou indemnités de remboursement anticipé (IRA), appliquées par certains organismes prêteurs.

Comment changer d’assurance de prêt quand on est déjà propriétaire ? Les modalités à suivre pour faire des économies

Depuis 2010 déjà, en vertu de la loi Lagarde, tout emprunteur a le droit de refuser l’assurance de prêt proposée par sa banque et choisir l’offre d’un autre assureur dès lors que son niveau de garantie est au moins équivalent. Une option qu’on appelle la délégation d’assurance de prêt, et qui est valable non seulement au moment de la signature du contrat de crédit mais aussi tout au long de son remboursement.

En effet, il est ensuite possible de changer d’assurance emprunteur à tout moment de la vie de votre crédit ! Une liberté complète instaurée par la loi Lemoine, en vigueur depuis le 1er septembre 2022. Pour en bénéficier, une seule condition : souscrire un nouveau contrat d’assurance offrant un niveau de garantie au moins équivalent à celui de la banque. Dans ce cas, votre organisme prêteur est dans l’obligation d’accepter votre changement d’assurance, sans aucuns frais ni aucune pénalité.

Concrètement, il vous suffit de transmettre à votre organisme prêteur votre nouveau contrat d’assurance de prêt, accompagné d’une lettre de demande de résiliation de votre actuel contrat d’assurance : il dispose alors de 10 jours ouvrés pour vérifier l’équivalence de ses garanties et vous transmettre un avenant à votre contrat de crédit, valant accord de substitution d’assurance.

Vous êtes déjà assuré auprès d’un assureur individuel ? C’est alors à vous de lui transmettre l’accord de substitution de votre banque, accompagné d’une lettre de résiliation de votre contrat d’assurance en cours.

(1) Observatoire Crédit Logement / CSA 05/2023.01/2024