Assurance de prêt immobilier : emprunter et faire des économies avec un profil senior

L’heure de la retraite approche, et vous envisagez d’effectuer un investissement immobilier ? Certes, contracter un crédit immobilier est généralement plus facile à 30 ans qu’à 60 ans : mais cela ne signifie pas pour autant que vous ne pourrez pas accéder au crédit pour financer votre achat immobilier ! En revanche, plus un emprunteur est âgé, plus le prix de son assurance de prêt risque d’être élevé. Heureusement, il existe quelques astuces pour économiser sur son assurance de prêt en tant que senior !

Emprunteurs seniors : les autres guides qui vont vous intéresser

Emprunter après 50 ans : parfois délicat, mais pas impossible

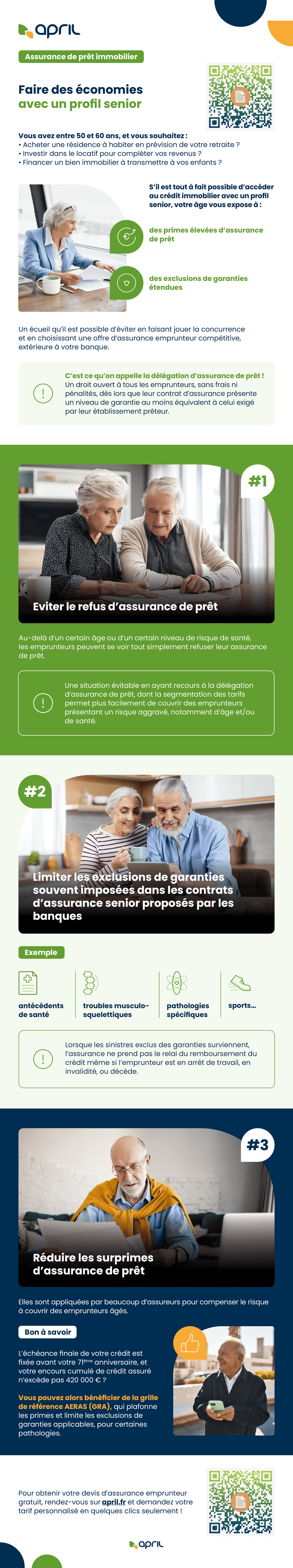

Vous avez entre 50 et 60 ans, et vous souhaitez contracter un crédit immobilier, par exemple pour acheter une résidence à habiter en prévision de votre retraite ? Ou vous envisagez plutôt de faire un investissement locatif pour vous assurer des revenus supplémentaires ? C’est tout à fait possible, car la loi ne fixe évidemment aucun âge limite pour souscrire un crédit immobilier.

Un principe auquel se confrontent toutefois certains éléments de réalité : car obtenir un crédit et une assurance de prêt en tant que senior n’est pas toujours aussi simple que lorsqu’on est un jeune actif. En effet, plus votre âge est avancé, plus vous représentez de risques pour les compagnies d’assurance : les problèmes de santé ou les accidents, pouvant empêcher le bon remboursement du crédit, surviennent statistiquement davantage avec l’avancée en âge. Ce qui rend les assureurs parfois frileux quant à l’idée de couvrir un prêt immobilier senior. Une surprime, ou encore des exclusions de garantie, peuvent alors être appliquées pour compenser les risques représentés par ce profil. De nombreux assureurs fixent aussi un âge limite au-delà duquel ils n’assurent plus les emprunteurs (entre 60 et 70 ans, et de façon parfois variable selon les garanties, en fonction des sociétés d’assurance concernées).

En revanche, n’oubliez pas qu’être senior peut également être un avantage pour emprunter :

d’une part vous disposez d’un pouvoir d’achat immobilier généralement plus élevé que les jeunes primo-accédants ;

d’autre part vous supportez des charges souvent plus faibles car vos enfants sont déjà autonomes ;

enfin, vos ressources sont souvent très stables, qu’il s’agisse de vos revenus issus de vos dernières années de carrière professionnelle et/ou de vos pensions de retraite (actuelles ou à venir).

Autant de points forts très appréciés des banques et des assurances.

Il est donc tout à fait possible d’obtenir un crédit passé 50 ans, voire après 60 ans mais les mensualités de l’assurance de votre crédit risquent d’être particulièrement élevées. L’objectif est alors de réussir à faire un maximum d’économies sur votre assurance de prêt senior, tout en profitant d’un contrat adapté.

Faire des économies en optant pour une assurance emprunteur senior compétitive, via la délégation d’assurance

Avec un profil senior, les assurances de prêt proposées par les établissements bancaires sont généralement assorties d’exclusions de garantie très étendues, qui pèsent sur la compétitivité de la couverture offerte : peuvent par exemple en être exclus tous les sinistres liés à vos antécédents de santé, aux troubles musculo-squelettiques, à la pratique de sports etc. Le cas échéant, lorsque les sinistres exclus des garanties surviennent, l’assurance ne prend pas le relai du remboursement de votre crédit même si vous vous retrouvez en arrêt de travail, en invalidité, ou si vous décédez.

Pour bénéficier d’un contrat suffisamment protecteur, adapté à vos besoins et votre profil, il est donc fortement recommandé d’opter pour la délégation d’assurance. Car en souscrivant une assurance emprunteur auprès d’un assureur extérieur à votre banque, vous disposez généralement de plus de marges de manœuvre pour personnaliser vos garanties et négocier leur tarif (à niveau au moins équivalent de garantie).

Grâce à la loi Lagarde de 2010, vous êtes en effet libre de choisir votre assurance dès la souscription de votre contrat de prêt, sans avoir à souscrire celle proposée par votre banque. N’hésitez pas à faire jouer la concurrence et comparez les offres pour obtenir une assurance emprunteur senior économique !

Vous avez déjà souscrit votre contrat ? Il est également possible de changer d’assurance emprunteur en cours de prêt. Depuis l’entrée en vigueur de la loi Lemoine en 2022, vous pouvez désormais résilier votre assurance emprunteur à tout moment et sans frais, au profit d’une meilleure offre. Une condition est à respecter : votre nouveau contrat doit offrir un niveau de garantie équivalent à celui exigé par votre banque.

Limiter les surprimes de son assurance de prêt immobilier senior : zoom sur la convention AERAS

Afin d’analyser le plus finement possible les risques qu’ils ont à couvrir, les assureurs se basent sur les informations transmises par les emprunteurs via le remplissage d’un questionnaire de santé (voire la passation d’examens médicaux tels qu’analyses, électrocardiogramme etc.) : il permet d’évaluer l’état de santé actuel de chaque emprunteur et de retracer ses antécédents médicaux, sur la base desquels l’assureur pourra alors décider d’appliquer une surprime à son tarif, de limiter ses garanties par des exclusions, ou tout simplement de refuser d’assurer son prêt.

Sachez toutefois que certaines pathologies bénéficient d’un encadrement en matière de surprimes et/ou d’exclusions, en vertu de la grille de référence de la convention AERAS (GRA) qui impose aux assureurs des plafonds de surprime et des limites d’exclusions. Un dispositif qui permet ainsi de limiter le coût des assurances de prêt immobilier de certains emprunteurs à risque, dont les seniors. Deux conditions sont toutefois à remplir :

l’échéance du crédit assuré doit intervenir avant le 71ème anniversaire de l’emprunteur ;

son encours cumulé de crédit assuré ne doit pas dépasser 420 000 €.

En savoir plus sur assurance de prêt immobilier : comment faire des économies selon votre profil d'emprunteur ?

- Assurance Emprunteur12/2025

Quel est le meilleur âge pour faire un emprunt immobilier ?

À quel moment de la vie est-il le plus pertinent de souscrire un prêt immobilier ? La réponse à cette question dépend de nombreux critères, tels que la nature de votre projet, vos objectifs, ou encore les caractéristiques du prêt (durée de remboursement, taux d’intérêt…). - Assurance Emprunteur02/2024

Assurance de prêt immobilier : emprunter et faire des économies quand on est salarié non-cadre

36 % des emprunteurs immobiliers ont un statut d’employé ou d’ouvrier, et 20,5 % sont des professions intermédiaires (1). Vous souhaitez vous aussi, sans être cadre, bénéficier d’un prêt attractif pour financer votre projet d’accession à la propriété ou d’investissement locatif ? - Assurance Emprunteur01/2024

Assurance de prêt immobilier : emprunter et faire des économies quand on est cadre ?

Près de 32 % des emprunteurs sont cadres supérieurs ou fonctionnaires (1)[CM1] : des profils qui, du fait de leurs niveaux de revenus et de leurs projets de carrière, intéressent aux établissements prêteurs. - Assurance Emprunteur01/2024

Assurance de prêt immobilier : emprunter et faire des économies quand on est investisseur locatif

Tout comme ceux qui achètent une résidence principale ou une résidence secondaire, les investisseurs locatifs n’échappent pas à l’obligation de souscrire une assurance lorsqu’ils financent leur projet immobilier par un crédit. - Assurance Emprunteur03/2024

Assurance de prêt immobilier : faire des économies quand on est déjà propriétaire

La durée moyenne de remboursement d’un crédit immobilier est d’environ 20 ans (1) : une longue période durant laquelle beaucoup de choses peuvent changer. - Assurance Emprunteur03/2024

Assurance de prêt immobilier : emprunter et faire des économies quand on est TNS

Vous êtes travailleur non salarié (TNS), entrepreneur ou encore indépendant, et vous avez le projet de contracter un prêt pour acquérir un bien immobilier ?