Assurance de prêt immobilier : emprunter et faire des économies quand on est fonctionnaire

Grâce à la stabilité de l’emploi qu’il confère, le statut de fonctionnaire est un avantage non négligeable pour obtenir un prêt à un taux préférentiel. Mais n’oubliez pas aussi de challenger votre contrat d’assurance de prêt pour maximiser vos économies, sans renoncer à une couverture emprunteur protectrice. Voici nos conseils pour faire baisser son prix.

Emprunteurs fonctionnaires : les autres guides qui peuvent vous intéresser

Coût d’un crédit immobilier : comment bien le calculer pour l’optimiser ?

Assurance de prêt immobilier pour fonctionnaire : comment faire le bon choix ?

Délégation d’assurance de prêt : une solution pour réduire le coût de votre assurance de prêt

Zoom sur l’assurance de prêt immobilier et les métiers à risques

Changer d’assurance emprunteur pour faire des économies : mode d’emploi

Fonctionnaires : comment négocier un crédit immobilier et une assurance emprunteur moins chers ?

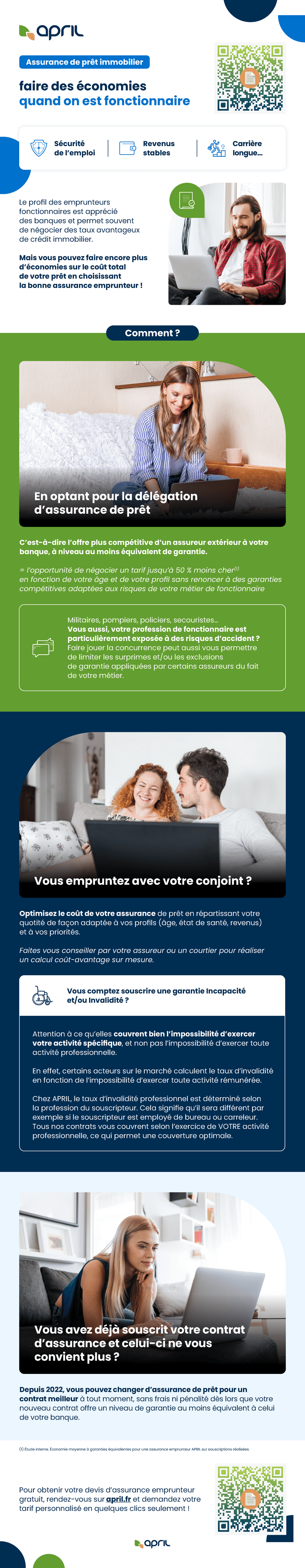

Être fonctionnaire, et plus particulièrement titulaire de la fonction publique, est un profil très apprécié des banques. En effet, ce statut est souvent synonyme de sécurité de l’emploi, d’une carrière longue et de revenus stables : trois arguments de poids pour obtenir un prêt immobilier et une assurance emprunteur fonctionnaire à des taux avantageux.

Statistiquement, un fonctionnaire a moins de risque de perdre son emploi, et l’évolution de ses revenus est généralement prévisible grâce aux grilles indiciaires de la fonction publique. Vous disposez donc d’un pouvoir de négociation souvent supérieur à celui de la majorité des autres emprunteurs, et vous bénéficiez ainsi d’opportunités pour obtenir un taux d’intérêt compétitif !

Autre avantage : selon vos revenus, votre projet immobilier, et les offres commerciales des établissements bancaires, vous pouvez bénéficier de prêts réservant des conditions préférentielles aux agents du service public. Ces prêts sont généralement accordés en complément d’un prêt d’accession sociale ou d’un prêt conventionné.

Vous disposez donc de leviers à actionner pour payer moins cher votre crédit immobilier : et ce d’autant plus si vous négociez aussi le prix de votre assurance de prêt en faisant jouer la concurrence, qui peut représenter jusqu’à 1/3 du coût de votre crédit. En effet, rien ne vous oblige à accepter l’assurance de prêt proposée par votre banque à l’occasion de son offre de crédit : de très nombreux assureurs existent sur le marché, qui pratiquent des tarifs personnalisés parfois beaucoup moins chers, à niveau équivalent de garantie, que les tarifs standards pratiqués par les banques. Tout dépend de votre profil d’emprunteur : n’hésitez pas à faire des simulations avant de vous décider, pour bien évaluer vos marges possibles d’économies ! Découvrez notre offre APRIL ADP Intégrale particulièrement adaptée pour les fonctionnaires catégorie A et notre offre APRIL ADP Opportunité pour les fonctionnaires catégories B et C.

Vous empruntez avec votre conjoint ?

Pensez aussi à optimiser le rapport couverture/prix de votre quotité d’assurance de prêt, en fonction de vos profils (âge, état de santé, revenus) et de vos priorités. N’hésitez pas à vous faire conseiller par votre assureur ou un courtier pour réaliser un calcul coût-avantage sur mesure.

Fonctionnaires exerçant un métier à risques : comment trouver une assurance de prêt moins chère et suffisamment protectrice ?

Dans le secteur public, certains métiers sont considérés comme étant particulièrement exposés aux risques : militaires, pompiers, policiers, secouristes etc. Leur risque d’accident est en effet statistiquement supérieur à la moyenne, ce qui augmente aussi le risque d’intervention de leur assurance dans le remboursement de leur crédit, en cas de survenue d’un sinistre garanti : décès, arrêt de travail, invalidité…

Les assureurs appliquent alors généralement aux emprunteurs exerçant des métiers à risques une surprime et/ou des exclusions de garantie relatives à certains de leurs risques professionnels. D’autres peuvent aussi parfois tout simplement refuser de les couvrir…

Vous êtes fonctionnaire et votre profession fait partie de ces métiers risqués ? N’hésitez pas, là encore, à comparer de nombreux devis et vous tourner vers la délégation d’assurance de prêt qui peut dans certains cas vous permettre de bénéficier de garanties adaptées, et des tarifs moins élevés.

Enseignant, agent d’entretien, policier ou encore assistant administratif… Votre métier de fonctionnaire est unique ! Soyez très vigilant à ce que votre contrat d’assurance de prêt prenne cette donnée en considération. En effet, dans certains contrats peu protecteurs, les garanties Incapacité ou Invalidité ne sont mises en jeu que lorsque les emprunteurs se retrouvent dans l’impossibilité de n’exercer plus aucun métier, quel qu’il soit. Choisissez des garanties complètes, qui vous couvrent dès que vous n’êtes plus en état d’exercer votre profession spécifique. Chez APRIL toutes les offres couvrent selon SA profession, ce qui permet une couverture optimale.

Changer d’assurance de prêt fonctionnaire : la clé pour faire des économies

Vous avez déjà souscrit votre contrat d’assurance et celui-ci ne vous convient plus ? Vous êtes tout à fait libre de le résilier pour bénéficier d’une offre plus avantageuse.

Grâce à la récente loi Lemoine en vigueur depuis 2022, vous avez en effet la possibilité de changer de contrat à tout moment, sans frais ni pénalité, et ce, autant de fois que vous le souhaitez pendant votre crédit. Une vraie opportunité, donc, pour ne pas passer à côté d’aucune économie, et ajuster éventuellement vos garanties en fonction de vos évolutions de vie.

Pour cela, vous devez respecter le principe d’équivalence des garanties : votre nouvelle assurance de prêt doit proposer a minima les mêmes garanties et niveaux de couverture que le contrat proposé par votre banque. Dans ce cas, votre banque est dans l’obligation d’accepter votre demande de changement d’assurance emprunteur.

Autre nouveauté introduite par la loi Lemoine en 2022 : la suppression du questionnaire de santé dès lors que le montant de l’ensemble de vos crédits assurés ne dépasse pas 200 000 €, et que la fin de votre crédit est prévue avant vos 60 ans.